بانک اندونزی ارز دیجیتال بانک مرکزی خود (CBDC) را به نام «روپیه دیجیتال» اعلام کرد تا با ابتکار عمل این کشور برای «تحول دیجیتال پیشرفته» پیش برود.

به نام "پروژه گارودا" نام گذاری شده از پرنده افسانه ای اندونزی، بانک مرکزی جمهوری اندونزی یا بانک اندونزی (BI)، گفت: این یک ابتکار است که شامل تلاش برای کشف طراحی بهینه برای CBDC اندونزی یا روپیه دیجیتال است.

بانک اندونزی نیز در آن مشارکت دارد پروژه های CBDCاز جمله پروژه بین المللی دانبار و پروژه mBridge. این اقدام اندونزی را در خط مقدم تلاش ها برای توسعه CBDC نگه می دارد.

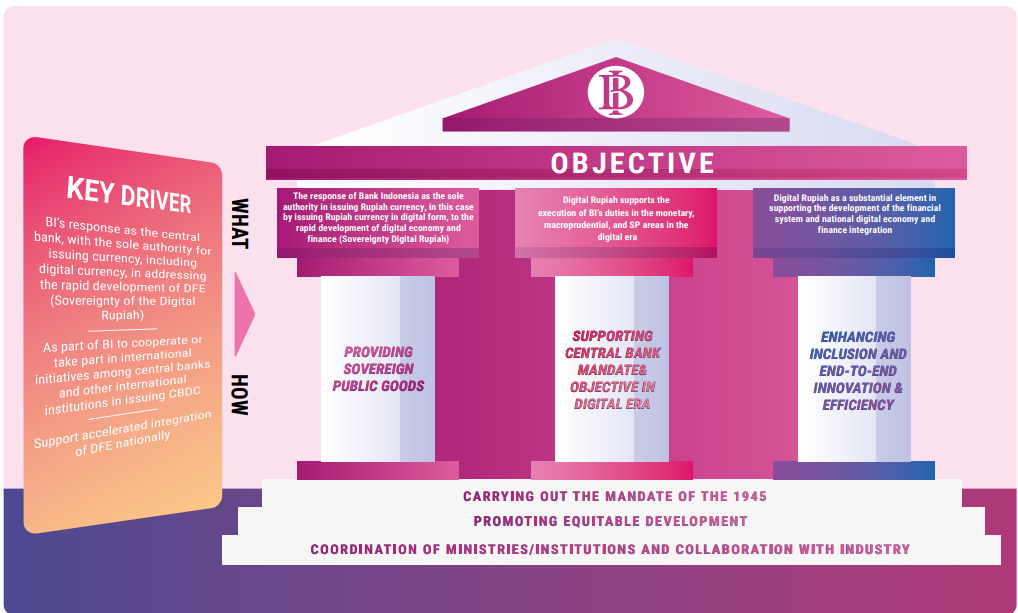

سه عامل کلیدی در توسعه روپیه دیجیتال

توسعه روپیه دیجیتال به عنوان CBDC اندونزی توسط سه عامل هدایت می شود.

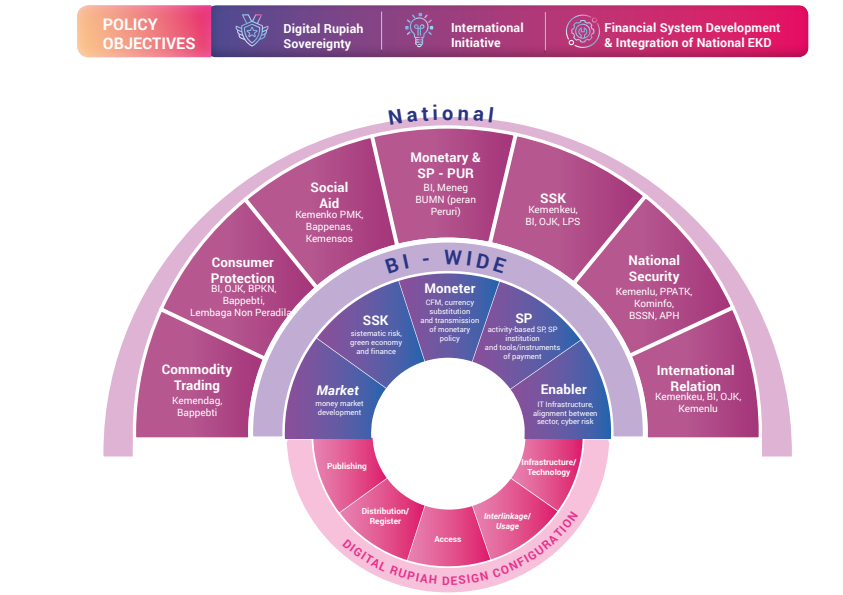

اول، BI تنها مؤسسه ای خواهد بود که دارای اختیار صدور ارز دیجیتال اندونزی است. این BI را قادر می سازد تا با انتشار روپیه به شکل دیجیتال به اقتصاد دیجیتال و توسعه مالی سریع پاسخ دهد. این نیز برای حفظ حاکمیت روپیه در عصر دیجیتال است.

دوم، BI به دنبال تقویت نقش خود در صحنه بین المللی از طریق صدور روپیه دیجیتال و قرار دادن اندونزی در رادار جهان برای توسعه CBDC خود در کنار سایر کشورها است. این همچنین به تعامل BI با سایر CBDCها در مورد ابتکارات قابلیت همکاری کمک می کند.

سوم، با راهاندازی روپیه دیجیتال، BI امیدوار است ادغام اقتصاد و امور مالی دیجیتال ملی را تسریع بخشد. روپیه دیجیتال یک فرآیند عرضه پول موثر و یکپارچه بین اقتصاد دیجیتال و اکوسیستم مالی و ساختارهای اقتصادی موجود را تضمین می کند.

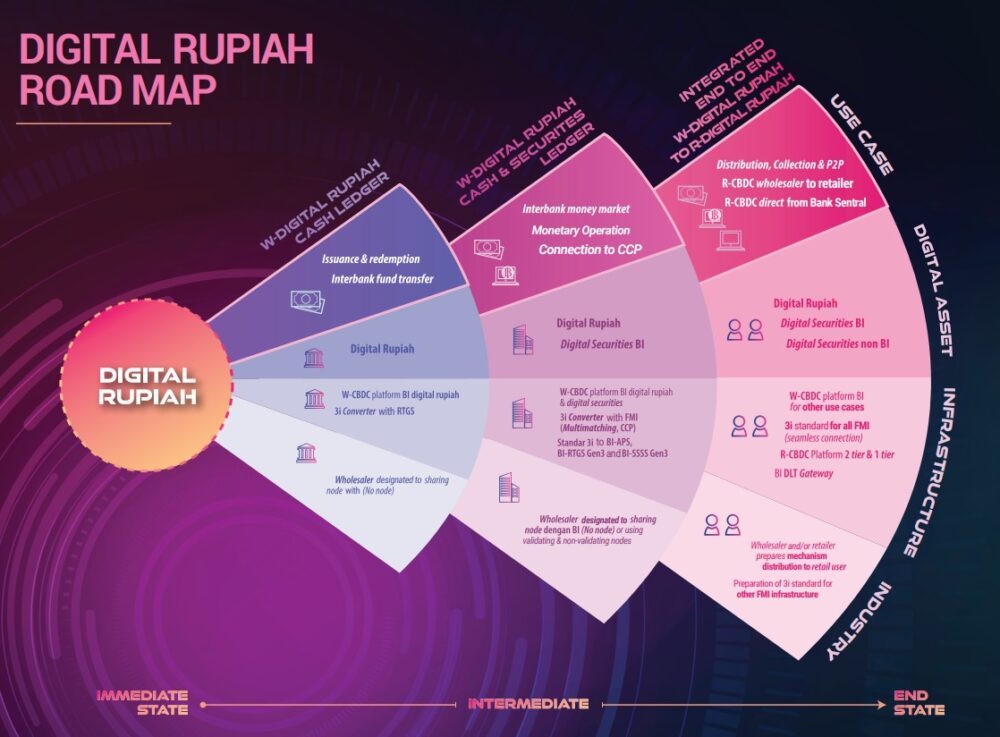

سه مرحله اجرای تدریجی روپیه دیجیتال

توسعه روپیه دیجیتال تدریجی و آزمایشی سنگین خواهد بود و به سه مرحله مرحله فوری، مرحله میانی و مرحله نهایی تقسیم می شود.

مراحل بر اساس چهار معیار امکانسنجی ترتیب مییابد: اهمیت، فوریت، آمادگی و تأثیر، شروع با مشورتهای عمومی، پس از آزمایش فنآوری، و پایان با بررسی موضع سیاست.

مرحله فوری

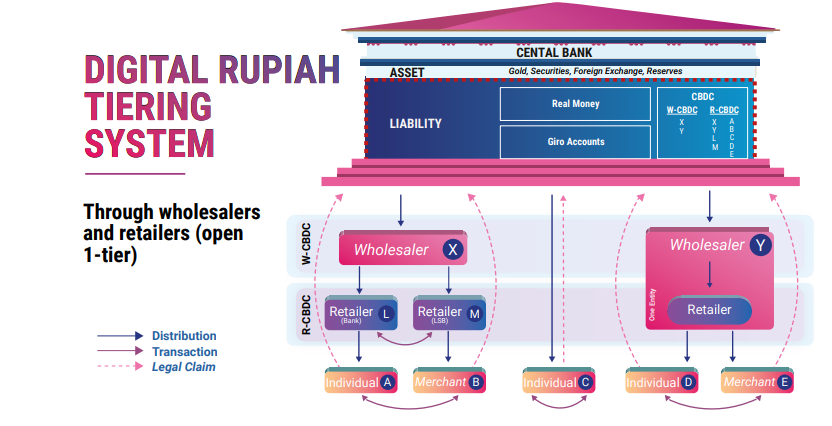

در مرحله فوری، BI ایده روپیه دیجیتال عمده فروشی با عملکردهای محدود به صدور، بازخرید و انتقال وجوه را بررسی خواهد کرد.

در این مرحله، استفاده از روپیه دیجیتال نسبتاً ساده است زیرا فقط شامل یک اکوسیستم محدود است، پیچیدگی مربوط به تراکنش کمتری دارد و حداقل تنظیمات سیستم مورد نیاز است.

شرکت کنندگان مجبور نیستند گره های خود را آماده کنند. در عوض، آنها می توانند از گره های اشتراک گذاری تهیه شده توسط BI استفاده کنند. این مرحله به عنوان یک پایه اساسی برای توسعه کاربردهای بعدی عمل می کند.

مرحله میانی

در مرحله میانی، تراکنشهای بازار مالی و عملیات پولی آزمایش میشوند و ممکن است از این ارز دیجیتال سود ببرند.

تحویل در مقابل پرداخت (DvP) همه با روپیه دیجیتال آزمایش می شود. این روش تضمین میکند که انتقال اوراق تنها پس از پرداخت برای بازار پول بین بانکی و عملیات پولی و همچنین تسویه صندوق طرفهای مرکزی (CCP) انجام میشود.

توکن سازی اوراق بهادار نیز توسعه خواهد یافت. در این مرحله، طرفین درگیر در حال حاضر باید گره های خود را با توجه به نیازهای تراکنشی خود آماده کنند.

مرحله پایانی حالت

در مرحله پایانی، مفهوم روپیه دیجیتالی یکپارچه انتها به انتها با روپیه دیجیتال r آزمایش خواهد شد، که به ترتیب روپیه دیجیتال برای بازارهای عمده فروشی و خرده فروشی است. عموم مردم به ارز دیجیتال برای انجام پرداخت ها و نقل و انتقالات همتا به همتا، همراه با گسترش گسترده تر عمده فروشی و توزیع دسترسی خواهند داشت.

عمدهفروشان باید مکانیزم توزیع را توسعه دهند و روپیه w-digital به طور گستردهتری استفاده خواهد شد، از جمله انتشار اوراق بهادار دیجیتال توسط احزاب خارج از بانک مرکزی. روپیه دیجیتال W به عنوان وثیقه در عملیات پولی و بازار پول استفاده خواهد شد.

کاهش خطرات امنیت سایبری

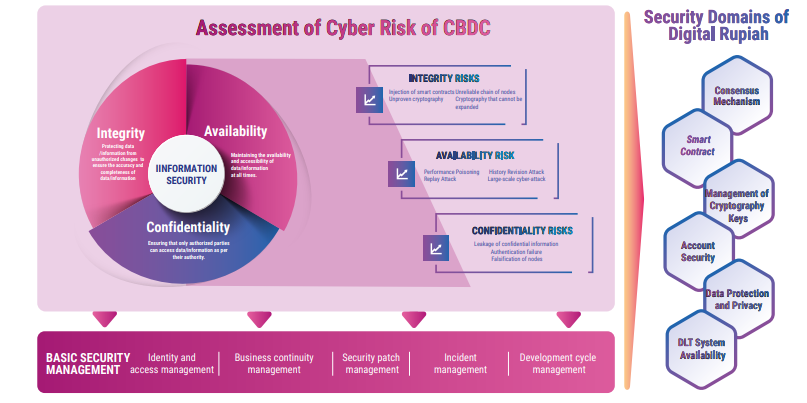

یکی از عوامل تعیین کننده اثربخشی پذیرش روپیه دیجیتال، تحقق الزامات امنیت سایبری است.

روپیه دیجیتال مانند هر سیستم فناوری اطلاعات دیگری با خطرات امنیت سایبری معمولی مواجه است. از این رو، استانداردهای امنیتی مشابهی نیز برای روپیه دیجیتال شامل مدیریت هویت و دسترسی (احراز هویت و مجوز)، مدیریت پایداری کسب و کار، مدیریت وصله امنیتی، مدیریت رویداد، و مدیریت چرخه توسعه اعمال میشود.

ارزیابی و شناسایی خطرات ناشی از افراد، فرآیندها و فناوری بر این اساس انجام خواهد شد تا طراحی فناوری دیجیتال روپیه ایمن، قابل اعتماد و انعطاف پذیر تولید شود. بر اساس این مفاهیم، توسعه سیستم به سه اصل اساسی امنیت سیستم اطلاعاتی یعنی محرمانه بودن، یکپارچگی و در دسترس بودن اشاره دارد.

عدم ایجاد اختلال در سیستمهای پرداخت دیجیتال و بانکی موجود

به گزارش بانک مرکزی کشور، بانکداری و سیستم های پرداخت دیجیتال در اندونزی با معرفی (CBDC) مختل نخواهد شد.

در بیانیهای در روز دوشنبه، BI اعلام کرد که برنامههایش برای راهاندازی CBDC نرخهای بهره را برای اجتناب از رقابت با محصولات ارائهشده توسط بانکها، مانند پسانداز و سپردههای مدتدار ارائه نمیکند.

BI اضافه کرد که روپیه دیجیتال بر نقدینگی مورد نیاز بخش بانکی تأثیری نخواهد گذاشت، زیرا این ارز مشابه اسکناس های فیزیکی در سیستم مالی خواهد بود.

CBDC: راه حلی برای آینده

BI توسعه یک CBDC را به عنوان یک راه حل مطمئن برای آینده و ابزاری مناسب برای اتصال نقش بانک مرکزی در حفظ یک سیستم مالی به تقاضای عمومی و در عین حال حفظ ثبات سیستم پولی و مالی در اکوسیستم دیجیتال می بیند.

این را به بیماری همه گیر COVID-19 و دیجیتالی شدن انبوه شتابی که در سطح جهانی رخ می دهد،

اگرچه قابلیت همکاری بین CBDC از کشورهای مختلف همچنان چالش برانگیز است، BI به دنبال همکاری با صندوق بین المللی پول (IMF) است. بانک برای پرداخت های بین المللی (BIS)، و بانک جهانی، در میان سایر جوامع بانک مرکزی جهانی و سازمان های بین المللی، در توسعه روپیه دیجیتال.

اعتبار تصویر ویژه: ویرایش شده از Freepik اینجا کلیک نمایید و اینجا کلیک نمایید

- مورچه مالی

- بانک اندونزی (BI)

- بلاکچین

- کنفرانس بلاک چین فین تک

- صدای فین تک

- coinbase

- coingenius

- فین تک کنفرانس کریپتو

- دگرگونی های دیجیتال

- fintech

- برنامه fintech

- نوآوری فین تک

- فین تک نیوز سنگاپور

- باز می شود در

- پی پال

- paytech

- راه پرداخت

- افلاطون

- افلاطون آی

- هوش داده افلاطون

- PlatoData

- بازی پلاتو

- ریش تراش

- Revolut

- موج دار شدن

- فین تک مربع

- پارچه راه راه

- فین تک تنسنت

- Xero

- زفیرنت